El principal destino de este boom encabezado por la soja, tomó impulso con la introducción de la siembra directa y las modificaciones genéticas para aumentar el rendimiento, y fue sin dudas destinado al crecimiento de la exportación. En nuestro país esta producción no tiene gran demanda interna. Incluso cuando se dio un salto en el consumo de aceite de soja pasando en 1999 de 3,71 a 12 kg/hab por año en el 2002, (al ser reemplazo de aceites tradicionales producto de la fuerte recesión económica) este aumento implicó el uso de 436 mil tn. de aceite, exiguo número para una producción nacional del orden de las 4,4 millones de tn. en la campaña 2002/03 es decir, sólo un 10% de la producción nacional fue destinada al consumo doméstico, el cual se mantuvo durante esta década.

El modelo agrario se organizaba desde aquel momento con un destino principal: los puertos.

¿El granero del mundo o la fábrica del Mercosur?

Este complejo oleaginoso instalado en las márgenes del Paraná cobraría en estos años vital importancia para el modelo económico hasta llegar a ocupar el 24% del total de las exportaciones en 2013, por encima de la cadena automotriz y petroquímica. Si a esto le sumamos las exportaciones de cereales, y de otras producciones agrarias como la bovina, el porcentaje que ocupan los complejos de origen agrario ascendió el año pasado al 44% de lo que sale de Argentina.

Un gran salto en la orientación de la producción argentina si tenemos en cuenta que en 2001 el INDEC afirmaba que el complejo sojero ocupaba apenas el 17,7 por ciento de las exportaciones nacionales, pasando al 20,5 por ciento en 2006 hasta llegar al 24% actual. Paulatinamente el “yuyito” fue acomodándose primero en la fila de los productos que se destinan a la venta externa.

Durante el año 2002 las exportaciones sumaron 23.402 millones de dólares, compuestas por manufacturas de origen agropecuario 32%, productos primarios 21%, manufacturas de origen industrial 30% y de combustibles y energía un 17%. Durante el período comprendido entre los años 2002 y 2005, las exportaciones totales argentinas se incrementaron un 56% (14.362 millones de dólares) alcanzando el récord histórico de 40.013 millones de dólares. Por su parte, las exportaciones agroindustriales crecieron un 57.3% (7.678 millones de dólares) al pasar de 13.410 millones en 2002 a 21.088 millones en 2005, explicando de este modo un 53.5% del destacado crecimiento en el monto total del comercio exterior nacional.

En 2013, según el informe de Intercambio Comercial Argentino elaborado por el INDEC las exportaciones nacionales de Productos Primarios (PP) y manufacturas de origen agropecuario (MOA) generaron ingresos por U$S49.361 millones y representaron el 59,9% del total de las ventas al exterior.

Una y otra vez se ha tratado de instalar a través de las cifras del comercio exterior un supuesto proceso de industrialización por sobre la producción primaria. Para esto se ha incurrido, como en muchos otros rubros, a forzar algunas cifras o simplemente cambiar algunas metodologías. El rubro Manufacturas de Origen Industrial representa los productos que la industria Argentina destina a exportación, productos que han sufrido transformaciones industriales. Sin embargo allí misteriosamente se ha incluido uno de los productos estrella del modelo extractivista, pero que poco (o nada) tiene de valor agregado: el oro.

Durante 2012 la exportación de oro para uso no monetario reportó 2261 millones de dólares, lo que significa un 8, 1% de las exportaciones “industriales” que ese año se ubicaron en 27,520 millones de dólares (un 34% del total de lo exportado). Este número se ubicó incluso (a primera vista) por encima de las exportaciones de MOA de ese año. Pero si se desagrega el rubro oro, las manufacturas provenientes de la industria representan el 31,2% del total, manteniendo el balance de una década atrás. Si tenemos en cuenta que comparamos con un periodo (2000-2002) en el que se vivían las consecuencias del modelo menemista de desindustrialización, los resultados no son muy alentadores.

El complejo oleaginoso

El complejo oleaginoso ubicado en las costas santafesinas abarca desde la producción de granos hasta la industrialización de los mismos (aceites crudos y refinados, residuos de la industria aceitera procesados –pellets- y biodiesel). El proceso de industrialización de un volumen creciente de soja es realizado en este complejo de modo de aprovechar la cercanía de las zonas productoras (Córdoba y Santa Fe) a las terminales portuarias, con lo cual el promedio de kilómetros recorridos por los productos hasta su embarque es de 300 km, posibilitando una reducción de los costos de fletes.

Dentro de la producción de aceites, la industria principal de este complejo y del que Argentina es el mayor exportador mundial, la de soja, es la que reviste mayor importancia (representa el 84% de la producción total de aceites), seguida de lejos por la de girasol (15%). El resto de los aceites (maíz, oliva, algodón, maní, lino y colza) tienen una participación marginal.

Entre 2003 y 2010, las exportaciones del complejo crecieron a una tasa anual promedio del 12,6%, alcanzando el último año los 18.174 millones de dólares.

En 2010, los principales productos exportados fueron los pellets de soja y girasol (45%), seguido por los porotos de soja (27%) y el aceite de soja (23%)

Complemento de la elaboración del aceite, también se obtiene la harina de soja. Uno de los principales usos de la harina de soja es como base de múltiples alimentos balanceados. La creciente demanda por harinas vegetales en la producción animal, debido a los problemas ocasionados por el uso de harinas de origen animal, significa un gran mercado para este producto.

En 2003 la participación argentina en la producción de aceite y de harina de soja en los totales mundiales era de un 15%. El principal productor era Estados Unidos con un 28% del total, mientras que Brasil y China se ubican con un 17% y un 16% respectivamente, levemente por encima de Argentina. Como último gran productor figura la Unión Europea con un 10% y los demás productores aportaban el 15% restante.

En 2012 el comercio internacional de granos y subproductos era de aproximadamente 447 millones de toneladas y Argentina exportó cerca de 75 millones de granos y productos derivados de su industrialización. Argentina pasó a ser es el principal exportador mundial de aceite de soja, con más del 50% del mercado.

Sin embargo este aumento fue generando también inestabilidad y dependencia. La producción de aceites y harinas de soja depende principalmente de la demanda externa y los vaivenes del mercado mundial. Así en 2010, la industria sojera argentina temblaba ante la negativa China de recibir dos buques sojeros. Bajo la excusa de problemas sanitarios, el gigante asiático hacía sentir su poder, asentado en la compra, como forma de protesta por medidas anti-dumping aplicadas aquí a productos de esa procedencia, en un intento de parar la avalancha de productos chinos que golpea a la industria nacional.

Ya en 2013 otras señales alentaban la preocupación. Adrián Figueroa, director de Foro PAIS (Productores Agroindustriales de Soja), aceptó que China se ha convertido en los últimos tiempos en una aspiradora. Pero advirtió que “si el país asiático lograra aumentar la compra de nuestra materia prima, nos encontraríamos ante una situación desventajosa. Esto implicaría un aumento progresivo de la capacidad ociosa de nuestras plantas procesadoras, de las más modernas y eficientes del mundo, con la consiguiente eliminación de fuentes de empleo y baja en la entrada de divisas”. Así, para Figueroa, China podría convertirse en “un potencial competidor más que un socio”.

Los datos del 2013 (extraídos del Boletín de coyuntura económica del IPEC) daban cuenta que la molienda de soja en la provincia de Santa Fe superó los 3 millones de toneladas en el mes de abril de 2013. Las exportaciones de la provincia acumularon en los primeros cinco meses del 2013 un valor de U$S 4.516 millones, lo cual implicó una baja interanual del 32,6%. Las restricciones a los productos importados, así como la menor demanda mundial, principalmente desde Brasil y los países europeos, llevaron a que las exportaciones provinciales se contrajeran considerablemente. En términos nominales, la evolución de las exportaciones fue desfavorable, mostrándose la mayor caída en las Manufacturas de Origen Agropecuario (-42,4%), seguido por las Manufacturas de Origen Industrial (-41,5%), creciendo únicamente la exportación de productos primarios (principalmente porotos de soja). Esto provocó suspensiones, vacaciones adelantadas, y retracción en la industria aceitera.

Un negocio de pocos.

Entre 2003 y 2010 hubo un aumento constante de la capacidad instalada de procesamiento, producto de las inversiones realizadas por las aceiteras. Al respecto, entre 2000 y 2010, la capacidad aumentó un 33%, pudiendo con ello llegar a procesar 152 mil toneladas diarias. En línea con la evolución seguida por la producción de granos, entre 2003 y 2010, la elaboración de aceite de soja creció un 50%, ubicándose el último año en las 6,9 millones de toneladas.

En 2003 existían en el país 39 firmas dedicadas a esta producción, según los datos del Anuario

Estadístico para el 2004 de J.J. Hinrichsen, empleando aproximadamente a 7.700 trabajadores de forma directa e indirecta. Las 7 principales empresas concentran alrededor del 70% de la capacidad de producción total de aceites. La mayoría de ellas de capitales multinacionales teniendo preeminencia las de origen estadounidense (Cargill, Bunge).

Según el informe del Ministerio de Economía “Serie Producción Regional por Complejos Productivos” publicado en octubre de 2011 que describe el complejo oleaginoso, “en la etapa industrial existe una alta concentración: 5 de los 37 productores de aceites concentran el 60% de la capacidad instalada de molienda. Muchas de estas empresas suelen estar integradas con otras vinculadas a actividades que, en general, se ubican aguas arriba de la cadena: producción de semillas, siembra de oleaginosas en campos propios y producción de fertilizantes. Asimismo, la mayoría posee plantas de almacenamiento de granos y terminales portuarias propias, lo que permite la comercialización, exportación de granos y producción de aceites y pellets”.

El 11% de las empresas con capacidad de procesamiento de granos de más 20 mil toneladas por día explican el 51% de la molienda En el otro extremo, el 61% de las empresas, con capacidad para procesar hasta mil toneladas por día, representan el 4% de la molienda.

De las 51 plantas aceiteras en actividad (correspondientes a las 37 empresas), gran parte se localizan en Santa Fe (22) y en Buenos Aires (16), distribuyéndose el resto entre Córdoba (6), Entre Ríos (4), La Pampa (1), Salta (1) y Santiago del Estero (1). La producción se encuentra fuertemente concentrada en Santa Fe (80%).

Este año se vivió un reacomodamiento de los grandes jugadores del sector. La novedad fue el ingreso de los capitales chinos (hasta ahora participaban principalmente en la compra y minoritariamente en la exportación y procesamiento con una participación del 14% en Noble) de 2 de las más grandes empresas del complejo. Nidera y Noble cayeron en manos de Cofco, el consorcio estatal de compras de granos más grande de China, que anunció hace ya más de dos años la creación de un fondo financiero especial de 10 mil millones de dólares para iniciar un proceso de fusiones y adquisiciones en el extranjero. La llegada de estos capitales se da no de casualidad en esta etapa. China aparece como el gran “socio” del modelo. Desde que en 2004 Néstor Kirchner firma el acuerdo que convierte a China en “socio estratégico”, el avance de los capitales orientales en Argentina ha sido imparable.

La superpotencia imperial en crecimiento demuestra su decisión de intervenir y ser protagonista del mercado que va a abastecer sus necesidades en aumento.

El poder de la demanda.

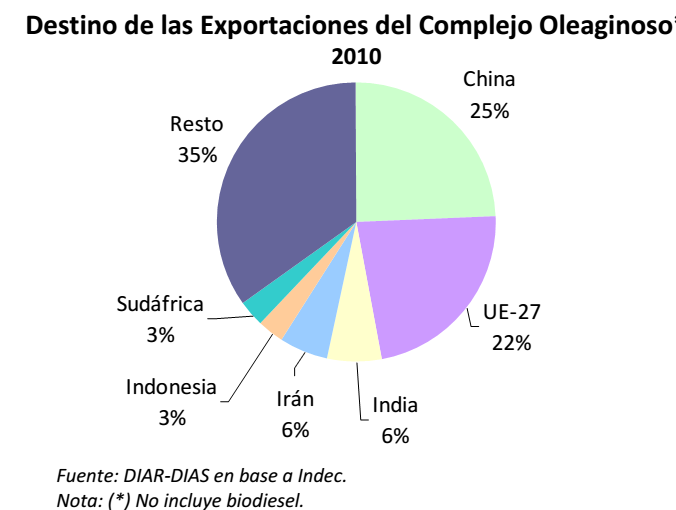

Y en el análisis de hacia dónde va la producción argentina está el otro gran tema de este balance. El estudio de los destinos de las exportaciones permite ver cómo se fue concentrando gran parte de las exportaciones del complejo agroexportador hacia China.

A comienzos del kirchnerismo, allá por 2004, en términos de destinos, los bloques de países a los que llegaban nuestros productos eran el Mercosur (18,1%), la Unión Europea (16,3%) y el resto de las naciones de la Asociación Latinoamericana de Integración (14,9%), entre otras.

El posicionamiento de los nuevos actores transformados en polo agroexportador a comienzos del 2000 coincide con el ingreso masivo de otro actor al mercado de importación de granos: China

Desde el ingreso del gigante asiático a la Organización Mundial de Comercio los aranceles al complejo oleaginoso se han ido reduciendo. En el año 2000 el arancel aplicado a los porotos de soja por parte de China era de 114%, y desde el 2001 se ubican en 3%. Un proceso similar se dio con los derivados como la harina y el aceite.

China fue el tercer destino de las exportaciones argentinas en 2011 por un valor de 6.931.453.186,77 millones de dólares.

Las mayores compras chinas en 2012 beneficiaron a Brasil y Argentina, cuyos envíos se incrementaron en volumen un 82% y 70% respectivamente; mientras que Estados Unidos experimentó un descenso de alrededor del 11%.

La participación de los tres países que se reparten la provisión de aceite crudo de soja a China es la siguiente: Brasil 50% (913.129 toneladas), Argentina 39% (702.792 toneladas) y Estados Unidos 11% (206.967 toneladas).

En 2012 Estados Unidos fue el mayor proveedor de China de porotos de soja, con 26 millones de toneladas (16,4% más que en el año anterior), seguido por Brasil con 23,9 millones de toneladas, Argentina con 5,9 millones de toneladas y Uruguay con 1,9 millones. Según el análisis de http://www.alimentosargentinos.gov.ar las ventas de porotos de soja argentinas están concentradas en China. La participación de este país asiático creció de 68 a 85% desde 2003 hasta a la fecha.

Menos valor agregado, más soja.

En una proyección a través de los años, los números parecen no dejar lugar a dudas. El rol que la argentina aceptó, y que el mercado mundial de la mano de la creciente demanda China le adjudicó, es el de productor de materias primas para abastecer a las grandes potencias imperiales.

Con algunos vaivenes que dieron origen a las esperanzas industrialistas, la venta de productos primarios centrados en la soja o de sus derivados con algún valor agregado se quedó con el premio de la década ganada. Con un porcentaje de exportaciones industriales semejante a la de fines de los ’90, lo que realmente creció en Argentina fue el reinado de la soja, que muestra por otro lado ser una producción ajena al mercado interno y poco propenso a la generación de empleos.

La visión de la producción sojera como sostén de un proceso de industrialización paralelo que permitiera diversificar la matriz agrícola, demostró en estos 10 años ser la zanahoria a seguir para soportar los “efectos secundarios” del monocultivo. Contaminación, reducción de otros cultivos, conflictos sociambientales, etc.

En medio de ese panorama, quienes se quedaron con la mayor parte de la torta de la riqueza exportada son las mismas multinacionales que en la década pasada, con la novedad del desembarco del estado Chino a las costas del Paraná.

Un informe de la consultora Abeceb.com muestra que, aunque a comienzos del 2000, ya se exportaba a Asia y Medio Oriente, y entre 2001 y 2013 estos destinos incrementaron su participación en 4,5 y 1,3 puntos porcentuales, respectivamente.

Así Medio Oriente y Magreb pasaron de representar el 6,8% del total en 2001 al 8,1% en el último año y los países asiáticos saltaron del 10,4 al 14,9%. En cambio, el Nafta, Latinoamérica y la Unión Europea recorrieron el camino inverso.

Respectivamente los valores bajaron de 13,3 a 8,9 por ciento del mercado; 41,5 a 39,3 por ciento y 17,6 a 14,5 por ciento en el caso de las ventas a la eurozona. Sin embargo, indica el reporte, el problema se encuentra en la composición de las ventas a esos mercados, ya que el rebalanceo trajo aparejado una privatización de los envíos: las exportaciones hacia los destinos tradicionales –que son los que pierden terreno en el cálculo global- son, precisamente, los que más componente agregado tienen, mientras que las cargas hacia Asia y Medio Oriente en un 80% son comodities agrícolas.

Y para adelante el panorama no parece más alentador, el plan agroalimentario 2020 promocionado por el gobierno va en el mismo sentido. Más soja, menos industria.